ГЛАВА 2. ПРАКТИЧЕСКИЕ ОСОБЕННОСТИ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ ПОТОКАМИ НА ПРЕДПРИЯТИИ ФГУП «ПОЧТА РОССИИ» ИЖЕВСКИЙ ФИЛИАЛ

2.1 Экономико-организационная характеристика предприятия

ФГУП «Почта России» является Федеральным Государственным Унитарным Предприятием.

Ижевский филиал ФГУП «Почта России» расположен по адресу: г. Ижевск улица Кирова 116.

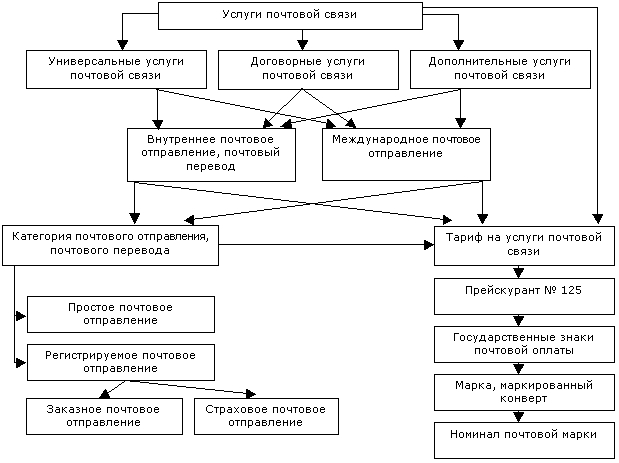

Предприятия почтовой связи и как часть этой системы Ижевский почтамт УФПС УР-филиал ФГУП Почта России оказывают услуги почтовой связи, под которыми понимается продукт деятельности по приему, обработке, перевозке и доставке почтовых отправлений, почтовых и телеграфных переводов денежных средств. Почтовая связь предназначается для предоставления услуг почтовой связи гражданам, органам государственной власти субъектов Российской Федерации, органам местного самоуправления, юридическим лицам.

Отношения в области почтовой связи в Российской Федерации регулируются федеральным законом "О почтовой связи", федеральным законом "О связи", другими федеральными законами и правовыми актами РФ, законами и иными нормативно-правовыми актами субъектов РФ в пределах их полномочий, а также международными договорами.

В условиях рыночной экономики целью получения прибыли является получение максимально возможной прибыли. В этих условиях могут осуществлять свою деятельность только те предприятия, которые получают от неё наивысший экономический результат.

Объектом исследования является Ижевский Почтамт УФПС УР филиал ФГУП «Почта России».

Почтамт можно по праву назвать лицом города. Внешний облик ижевского почтамта уникален. В июле 2004г. прошёл реконструкцию операционный зал почтамта. Красивому фасаду здания полностью соответствует и его внутреннее содержание. Все изменения внутри операционного зала сведены к одной цели повысить качество услуг, предоставляемых работниками почтамта и создать максимум комфорта для его клиентов.

На смену столь привычной для россиян людской очереди приходит очередь электронная. Уже не надо переминаться с ноги на ногу, ожидая, когда для тебя сделают всё необходимое.

Как же почтовые службы зарабатывают деньги? Ответ на этот вопрос прост: они предлагают новые, необычные для почты услуги. К примеру: это гибридная почта. Этот термин подразумевает, что клиент посылает в почтовую службу по e-mail письмо, которое распечатывается, отправляется адресату и доставляется ему в бумажном виде. Ещё один продукт, активно развиваемый почтовыми службами мира, - это рекламные рассылки, адресные и безадресные.

Приближаясь к международным стандартам, с 1 апреля 2005г. Почтамт начинает предоставлять новую услугу - ускоренные внутренние почтовые отправления первого класса, которые будут доставляться только воздушным путём. Также Почтамт начал реализацию нового проекта универсальная банковская платёжная система, позволяющая принимать платежи за услуги мобильной связи и спутникового телевидения с моментальным зачислением денег на счёт. Организация начала оказывать один из нетрадиционных услуг связи, как продажа социальных проездных билетов пенсионерам.

На наш взгляд, Почтовая связь крайне важна для экономического развития общества и является неотъемлемым элементом инфраструктуры. Почтовая связь в России остаётся единственным общедоступным механизмом адресного общения граждан, одним из факторов, обеспечивающих политическую и экономическую целостность РФ. За последний год ощущается быстрый рост позитивных перемен, происходящих на почте. Это внедрение новейших технологий, повышенный спрос к образовательному и профессиональному уровню работников от почтальона до руководителя, аттестации специалистов. Эффективность почтовой связи является значимым условием функционирования экономики и жизнедеятельности экономики.

Для долговременной успешной деятельности предприятия важным условием является способность руководства анализировать успех и целенаправленными действиями обеспечивать его развитие. Следовательно, руководителю необходима информация не только на базе бухгалтерского учёта, но и статистического, и оперативного.

В состав Удмуртского филиала Почты России входят 12 почтамтов, автобаза связи, 491 почтовое отделение, из них отделений 1 класса – 2; 2 класса – 18; 3 класса – 52; 4 класса – 91; 5 класса – 328 (112 городских и 379 сельских).

В филиале трудятся 4 016 сотрудников, из них 1015 операторов и 1 281 почтальон.

В почтовых отделениях Удмуртии открыто 380 Пунктов коллективного доступа в Интернет на 816 рабочих мест.

Структура управления Ижевского почтамта представлена на рис.1.

Как показано на рисунке 1, руководство работой Ижевского почтамта осуществляет начальник, действующий на принципах единоначалия, назначается на должность и освобождается от должности начальником государственного учреждения Управления федеральной почтовой связи Удмуртской Республики. Он самостоятельно решает все вопросы, относящиеся к деятельности почтамта.

Рисунок 1 - Структура управления Ижевского почтамта

Почта предлагает своим клиентам свыше 80 почтовых, финансовых, инфокоммуникационных и прочих услуг (Приложение В).

Рисунок 2. Услуги ФГУП «Почта России»

Через почтовые отделения осуществляется доставка пенсий и пособий, а также подписных печатных изданий. В отделениях почтовой связи можно оплатить коммунальные услуги, получить и погасить банковский кредит, обналичить денежные средства с пластиковых карт, оформить страховку, приобрести лотерейные, железнодорожные, авиа- и театральные билеты, а также товары народного потребления.

В целях повышения качества почтовых услуг ФГУП "Почта России" регулярно проводит мероприятия, направленные на оптимизацию работы сети почтовой связи, модернизирует логистические, технические и технологические схемы работы. Почта России активно работает не только над расширением спектра услуг, оказываемых населению, но и над повышением их качества. С 2005 года на предприятии реализуется проект по разработке и внедрению системы менеджмента качества. Обладая широко разветвленной и территориально распределенной сетью отделений почтовой связи, предприятие доставляет почту во все, даже самые удаленные и труднодоступные населенные пункты страны. Отделение почтовой связи имеют большое значение в экономической жизни Российской Федерации, а также играют огромную роль в жизни населения и предприятий городов, областей и государства в целом.

Предоставление Интернет-услуг позволяет многим людям, которые не имеют домашнего компьютера, воспользоваться услугами персонального компьютера, а следовательно «шагать в ногу с современностью».

В результате проведенных структурных изменений предприятие стало привлекательным, как для физических лиц, которые теперь могут воспользоваться широким спектром разнообразных услуг в почтовых отделениях, так и для корпоративных клиентов, которым предлагаются сетевые сервисы Почты.

УФПС Почта России, как одно из крупнейших государственных социально ориентированных предприятий региона, активно участвует в реализации значимых социальных программ федерального и регионального уровня. Почта России - единственное предприятие в стране, обеспечивающее доставку газет и журналов по всей территории России, принося выписанное издание каждому подписчику непосредственно на дом. На сегодняшний день Почта доставляет почти 70% подписных изданий по всей России. Принимая во внимание огромное значение подписки для социально незащищенных категорий граждан, для которых печатная пресса зачастую является единственным «окном в мир», федеральный почтовый оператор предоставляет дополнительную скидку в размере 20% от стоимости услуг связи ветеранам и участникам Великой Отечественной Войны и инвалидам I и II групп. А слепым и слабовидящим гражданам, выписывающим специализированные (напечатанные рельефно-точечным, плоскопечатным шрифтом) издания, почта доставляет им бесплатно.

Решения для бизнеса:

- рекламные услуги — размещение рекламных стоек и печатной рекламы в отделениях почтовой связи; рассылка рекламно-информационных материалов:

- по условиям заказчика (адресная рассылка),

- безадресная рассылка; рассылка рекламно-информационных материалов подписчикам периодических изданий; размещение рекламы в собственном рекламном издании (газета "Лидер почта").

Почта России – одно из ключевых инфраструктурных предприятий России, она оказывает влияние на развитие других отраслей и поддерживает информационный обмен между всеми регионами России. Реализация стратегии развития не только влияет на деятельность предприятия, но и имеет высокую социальную и экономическую значимость для государства в целом.

В настоящее время «Почта России» – это одновременно национальный оператор почтовой связи и универсальный провайдер широкого спектра финансовых и коммерческих услуг, перечень которых постоянно расширяется.

В числе приоритетных задач, направленных на преодоление кризисных явлений, обеспечения безубыточности и стабильности развития экономической системы, выступают проблемы:

- сокращение непроизводительных расходов;

введение ограничений затрат на содержание управленческого персонала;

- сокращение его численности;

- повышение эффективности инвестиций;

- повышение эффективности работы персонала.

В современных условиях хозяйствования возникает острая необходимость разработки эффективной системы управления денежными потоками, учитывающей специфику работы крупных предприятий, имеющих обособленные структурные подразделения.

В эти задачи входит:

- планирование, прогнозирование и бюджетирование;

- оперативный учет и контроль денежных потоков;

- текущий (финансовый) учет и контроль денежных потоков;

- оперативный, финансовый и стратегический анализ денежных потоков.

Для представления полной картины ситуации в организации необходим так же анализ сильных и слабых сторон организации (таблица 2.1)

Таблица 2.1 - Слабые и сильные стороны деятельности предприятия

Положительные и сильные стороны деятельности предприятия (отличающие фирму среди конкурентов) |

Недостатки (слабые стороны фирмы, подлежащие исправлению, чтобы конкуренты не могли обратить их в свои преимущества) |

Широкий ассортимент товаров и услуг |

Невысокая доля новых товаров |

Наличие сплоченного коллектива |

Негибкая ценовая политика |

Высокое качество товаров и предоставляемых услуг |

Недостаточно эффективная работа с покупателями и слабое развитие новых торговых точек |

Широкая сеть поставщиков |

Слабая реклама. Недостаточно развитая система маркетинговой информации. |

Отдел продаж товаров и услуг проводит систематический анализ деятельности конкурентов. В ходе анализа изучается ассортиментная политика, уровень спроса потребителей, ценовая политика, вид, качество товаров и услуг предприятий - конкурентов. Ижевский почтамт является постоянным участником краевых выставок и ярмарок. Положение предприятия на рынке стало более стабильным после того, как было приобретено новое оборудование, реконструированы многие отделения связи и почтамты.

Далее в таблице 2.2 и 2.3 рассмотрим основные направления деятельности Ижевского филиала ФГУП «Почта России» и структуру доходов за 2012-2014гг.

Таблица 2.2 - Основные направления деятельности

Направление деятельности |

2012 г тыс. руб |

2013 г. тыс. руб |

2014 г. тыс. руб |

2014 г. к 2012 г. % |

тыс. руб |

% |

Изменения |

Услуги почтовой связи |

602958 |

72,18 |

919606 |

61,68 |

1271360 |

72,4 |

В 2,1 раза |

Торговая деятельность |

134713 |

16,13 |

296249 |

19,87 |

267177 |

15,21 |

198,33 |

Денежное посреднечество |

82449 |

9,87 |

171927 |

11,53 |

188311 |

10,72 |

В 2,3 раза |

Прочая деятельность |

15196 |

1,82 |

103029 |

6,91 |

29164 |

1,66 |

191,91 |

Итого |

835316 |

100 |

1490813 |

100 |

1756012 |

100 |

В 2,1 раза |

По данным таблицы 2.2 основными направлениями деятельности на предприятии за последний год являются услуги почтовой связи и торговая деятельность – 72,4%, 15,21% соответственно. Проведя анализ данных таблицы 2.2 можно сделать вывод, что в 2014 году по сравнению с 2012 годом выручка увеличилась на 920694 руб. и в среднем за 3 года составила 1360714 руб. Выручка от услуг почтовой связи в 2014 г. по сравнению с 2012 г. увеличились в 2,1 раза, а от торговой деятельности – в 2 раза.

Для реализации товаров и услуг в составе Ижевского почтамта существует коммерческая служба по реализации – отдел продаж товаров и услуг, организующая и осуществляющая продажу товаров и услуг. Рынком сбыта предприятия своих товаров и услуг являются г. Ижевск, села и деревни Удмуртского района.

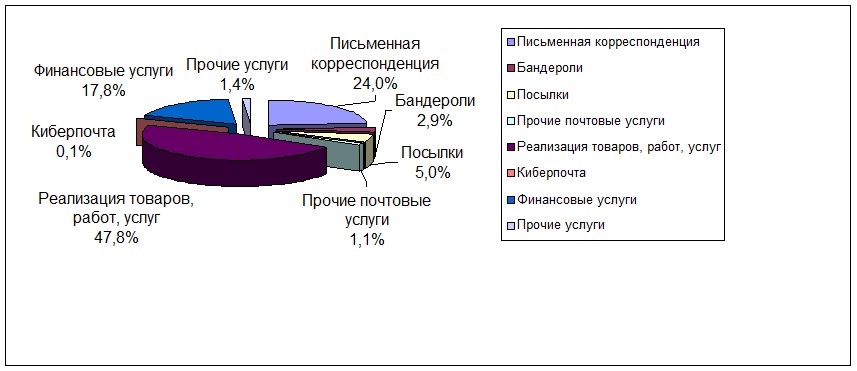

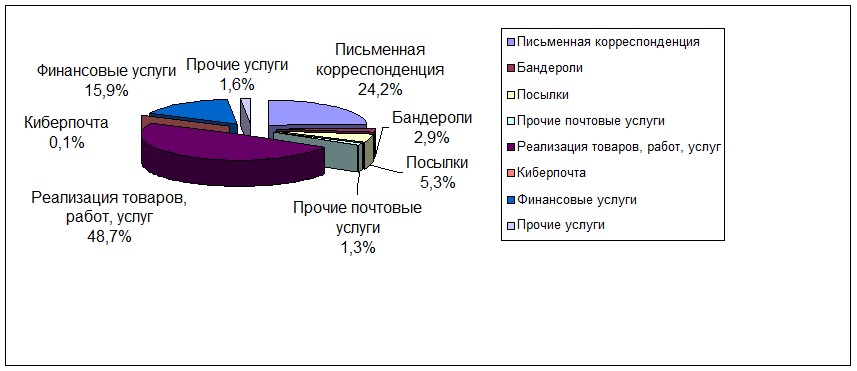

Далее рассмотрим структуру доходов Ижевского почтамта по видам предоставляемых услуг за 2013-2014 гг. Для этого проведем расчеты и составим таблицу 2.3.

Рассчитаем показатели темпа роста по формуле 1:

![]()

где ![]() – данные на конец периода;

– данные на конец периода;

![]() – данные на начало периода.

– данные на начало периода.

Для того, чтобы результат получить в процентах, итог умножим на 100%.

Таблица 2.3 - Структура доходов Ижевского почтамта за 2013-2014 гг

Показатель |

2013 г. |

2014 г. |

Измене-ние, тыс.руб. |

Темп роста, % |

||

тыс. |

уд.вес, % |

тыс. |

уд.вес, |

|||

руб. |

руб. |

% |

||||

Всего |

79 134 |

100 |

93 979 |

433,9 |

14844,7 |

118,76 |

1. Почтовые услуги, всего |

26164 |

33,1 |

31655 |

33,7 |

5491,07 |

120,99 |

1.1. Письменная корреспонденция |

18989 |

24 |

22716 |

24,2 |

3726,63 |

119,62 |

1.2. Бандероли |

2331 |

2,9 |

2699 |

2,9 |

367,974 |

115,79 |

1.3. Посылки |

3958 |

5 |

4986 |

5,3 |

1027,35 |

125,95 |

1.4. Прочие почтовые услуги |

885 |

1,1 |

1254 |

1,3 |

369,111 |

141,71 |

2. Реализация товаров, работ, услуг |

37836 |

47,8 |

45796 |

48,7 |

7960,21 |

121,04 |

В том числе: |

||||||

Продолжение таблицы 2.3

1 |

2 |

3 |

4 |

5 |

6 |

7 |

2.1. Доставка подписка |

9907 |

12,5 |

9099 |

9,7 |

-807,5 |

91,85 |

2.2. Реализация лотерейных билетов |

276 |

0,3 |

386 |

0,4 |

109,922 |

139,79 |

3. Киберпочта |

78 |

0,1 |

126 |

0,1 |

48,1368 |

161,95 |

4. Финансовые услуги |

13986 |

17,8 |

14931 |

15,9 |

944,793 |

106,76 |

5. Прочие услуги |

1071 |

1,4 |

1471 |

1,6 |

400,453 |

137,41 |

Из полученных результатов имеем следующее:

за анализируемый период доходы предприятия выросли на 18,76%. Причем более быстрыми темпами роста увеличиваются доходы услуги киберпочты (рост на 61,95%), доходы от прочих почтовых услуг (на 41,71%), доходы от прочих услуг (на 37,41%). Наименьший темп роста наблюдается по финансовым услугам и пересылке бандеролей. А по доставке подписке в 2014 году был выявлен спад доходов на (-8,15%).

В структуре выручки предприятия наибольший удельный вес занимают доходы от реализации товаров, работ и услуг: в 2013 году удельный вес их составил 47,8% от общей выручки, в 2014 году удельный вес вырос до 48,74%. На втором месте по удельному весу находятся доходы от почтовых услуг (2013 год – 33,1%, в 2014 году – 33,7%).

Существенным является вклад финансовых услуг, удельный вес которых составил в 2013 году 17,8%, в 2014 году – 15,9% (см. рис.3 и рис. 4).

Рисунок 3 - Структура доходов Ижевского почтамта в 2013 году

Рисунок 4 - Структура доходов Ижевского почтамта в 2014 году

Рисунки нам указывают на то, что в 2014 году произошли несущественные изменения в структуре доходов предприятия, за исключением снижения удельного веса доходов от финансовых услуг с 17,8% до 15,9%.

Для того чтобы подробней рассмотреть характеристику деятельности УФПС Ижевского филиала ФГУП «Почта России» необходимо разобрать цели и предмет деятельности предприятия.

Предприятие составляет самостоятельный баланс, проводит полный учет поступающих денежных средств, товарно-материальных ценностей, основных средств; достоверный учет издержек производства и обращения. Производится своевременное перечисление платежей в госбюджет, взносов на государственное и социальное страхование, средств на финансирование капитальных вложений, погашение в установленные сроки задолженности банкам по ссудам.

Денежные средства ФГУП почта России хранятся на расчетных счетах коммерческих банков, а также на остатках в кассах почтовых отделений и главных кассах. Каждый почтамт имеет несколько расчетных счетов, из них доходный, расходный, находящийся в ОАО Сбербанк России, а также пенсионный (открытый в Центральном Банке РФ). Контроль за учетом денежных средств возлагается на главного бухгалтера и начальника отдела казначейских операций.

Инвентаризация (ревизия) наличия денежных средств, в кассах производится не менее одного раза в месяц. Комиссией, назначенной приказом руководителя организации, в присутствии кассира проводится внезапная ревизия кассы. При этом полностью проверяются наличные деньги, денежные документы, ценные бумаги, бланки строгой отчетности. Хранение в кассе денежных средств, не принадлежащих организации, запрещается, и при их обнаружении они считаются излишками.

Главный бухгалтер ответственен за составление и предоставление бухгалтерской отчетности, а также выполняет функции по осуществлению налогового планирования. Пользуется правами, установленными законодательством РК для главных бухгалтеров предприятия, которым подчиняется бухгалтерия.

2.2. Анализ финансового состояния

Анализ движения денежных потоков дает возможность обоснованно сделать выводы, в состоянии ли предприятие расплатиться по своим текущим обязательствам, достаточно ли полученной прибыли для обслуживания текущей деятельности.

Информационной базой для проведения анализа финансового состояния предприятия является главным образом бухгалтерская документация, данные были предоставлены бухгалтерией Ижевского почтамта в электронном виде.

Важное значение для расчетов ряда аналитических коэффициентов имеет показатель величины собственных оборотных средств, который характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов. За основу расчетов возьмем таблицу 2.4 (данные для расчетов взяты из приложения).

Проведем расчеты по формуле 1, 2012-2014 гг.

Таблица 2.4 - Структура баланса предприятия

Показатель баланса |

№ строки |

На конец 2012 г. |

На конец 2013 г. |

На конец 2014 г. |

2014 г. к 2012 г.,% |

Основные средства |

120 |

|

|

|

|

Незавершенное производство |

130 |

4168176 |

4168176 |

4168176 |

100 |

Долгосрочные финансовые вложения |

140 |

|

|

|

|

Отложенные налоговые активы |

145 |

|

|

|

|

Запасы |

210 |

2086136 |

2361797 |

2186973 |

104,83 |

НДС |

220 |

65469 |

1985 |

34634 |

52,9 |

ДЗ (платежи по которой ожидаются в течение 12 мес. После отчетной даты) |

240 |

7756147 |

7360957 |

5330951 |

68,73 |

Краткосрочные финансовые вложения |

250 |

|

|

|

|

Итого актив |

|

52744765 |

81091803 |

79599436 |

150,91 |

Капитал и резервы |

490 |

|

3395389 |

|

|

Долгосрочные обязательства |

590 |

|

|

|

|

Кредиторская задолженность |

620 |

15682427 |

9783889 |

18756494 |

119,6 |

Доходы будущих периодов |

640 |

3175147 |

3384511 |

4234681 |

133,37 |

Итого пассив |

|

52744765 |

81091803 |

79599436 |

150,91 |

Анализируя актив баланса видно, что общая величина активов предприятия в отчетном периоде, по сравнению с базовым периодом, увеличилась. По сравнению с концом 2012 г. валюта баланса увеличилась на 50,91%, что в абсолютном выражении составило 26 854 671руб. Доля оборотных активов на конец анализируемого периода также увеличилась, что является позитивным моментом. Внеоборотные активы за 3 года не изменились и составили 4 168 176 руб. Как видно из таблицы, на конец отчетного периода наибольший удельный вес в структуре совокупных активов приходится на оборотные активы (94,46%), что говорит о достаточно мобильной структуре активов, способствующей ускорению оборачиваемости средств предприятия. Величина дебиторской задолженности покупателей и заказчиков на конец 2014 г. уменьшилась. Кроме того, рассматривая дебиторскую задолженность Ижевского почтамта, следует отметить, что предприятие на конец 2014 года имеет пассивное сальдо (дебиторская задолженность меньше кредиторской). Со стороны пассивов, увеличение валюты баланса в наибольшей степени произошло за счет роста статьи «Кредиторская задолженность». В 2014 г. по сравнению с 2012 г. рост этой статьи составил 3 074 067 руб. (в процентном соотношении ее рост составил 19,6%). Все это говорит о неплохой финансовой устойчивости предприятия и, возможно, о будущем увеличении оборотов предприятия. Таким образом, изменение за анализируемый период структуры пассивов следует признать в подавляющей части позитивным.

Далее проведем оценку ликвидности 2012-2014 гг. (формула 1), по которой с определенной долей условности можно судить об уровне платежеспособности хозяйствующего субъекта .

Данные показатели отобразим в таблице 2.5.

Таблица 2.5 - Оценка ликвидности ФГУП «Почта России» Ижевский филиал

Показатели |

На конец 2012 г. |

На конец 2013 г. |

На конец 2014 г. |

2014 г. к 2012 г |

А1=стр.250+стр.260 |

38628387 |

66805927 |

67638928 |

29010541 |

А2=стр.240 |

7756147 |

7360957 |

5330951 |

-2425196 |

А3=стр.210+стр.220+стр.230+ стр.270 |

2175580 |

2372526 |

2291553 |

115973 |

А4=Iраздел актива (стр.190) |

4168176 |

4168176 |

4168176 |

|

ИТОГО |

52728290 |

80707586 |

79429608 |

26701318 |

П1=стр.620 |

15682427 |

9783889 |

18756494 |

3074067 |

П2=стр.610+стр.630+стр.660 |

|

|

|

|

П3=стр.590 |

|

|

|

|

П4=3разделпассива+стр.630+ стр.640+стр.650 |

3175147 |

6779900 |

4234681 |

1059534 |

ИТОГО |

18857574 |

16563789 |

22991175 |

4133601 |

Платежный излишек или недостаток А1-П1 |

22945960 |

57022038 |

4882434 |

25936474 |

А2-П2 |

7756147 |

7360957 |

5330951 |

-2425196 |

А3-П3 |

2175580 |

2372526 |

2291553 |

115973 |

А4-П4 |

993029 |

-2611724 |

-66505 |

-1059534 |

Из таблицы 2.5 видно, что рассматриваемое предприятие в 2012 г. имело неликвидный баланс, однако в 2013 г. и 2014 г. баланс предприятия стал абсолютно-ликвидным. Это говорит о том, что предприятие ведет разумную финансовую политику, мало испытывает трудностей, связанных с основной деятельностью.

Эффективность хозяйственной деятельности измеряется одним из двух способов, отражающих результативность работы предприятия относительно либо величины авансированных ресурсов, либо величины их потребления (затрат) в процессе производства. Эти показатели характеризуют степень деловой активности предприятия.

Деловая активность предприятия в финансовом аспекте проявляется прежде всего в скорости оборота его средств. Рентабельность предприятия отражает степень прибыльности его деятельности. Анализ деловой активности и рентабельности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов оборачиваемости и рентабельности, которые являются относительными показателями финансовых результатов деятельности предприятия.

Коэффициенты деловой активности позволяют проанализировать, на сколько эффективно предприятие использует свои средства. Коэффициенты могут выражаться в днях, а также в количестве оборотов того либо иного ресурса предприятия за анализируемый период.

Составим таблицу 2.6 с формулами и расчетами, где представлена оценка деловой активности предприятия 2012-2014 гг.

Таблица 2.6 - Оценка деловой активности

Коэффициент/формула расчета |

2012 г. |

2013 г. |

2014 г. |

2014 г. к 2012 г. |

№1 |

№2 |

№3 |

№4 |

№5 |

1. К-т оборачиваемости активов(стр.10/((стр.300 нп+стр300кп)/2) |

0,8 |

1,11 |

1,97 |

1,17 |

2. К-т оборачиваемости собственного капитала стр.10/((стр.490нп+стр.490кп)/2) |

58,31 |

43,91 |

51,72 |

-6,59 |

3. К-т оборачиваемости оборотных активов стр.10/((стр.290нп+стр.290кп)/2) |

0,87 |

1,19 |

1,15 |

0,28 |

Продолжение таблицы 2.6

1 |

2 |

3 |

4 |

5 |

4. К-т оборачиваемости денежных средств стр.10/((стр.260нп+стр.260кп)/2) |

1,04 |

1,41 |

1,31 |

0,3 |

5.Оборачиваемость дебиторской задолженности(в оборотах) стр.10/((стр.240нп+стр.240кп)/2) |

7,91 |

9,86 |

13,84 |

5,93 |

6. Оборачиваемость средств в расчетах 9(в днях, 360 дн/5п) |

45 |

36 |

26 |

-19 |

7. к-т оборачиваемости запасов стр.020/((стр.210нп+стр.210кп)/2 |

21,3 |

28,74 |

35,93 |

14,63 |

8.Оборачиваемость запасов (в днях,360дн/п.7) |

17 |

12 |

10 |

-7 |

9. Оборачиваемость кредиторской задолженности (оборот) стр.020/((стр.620нп+стр.620кп)/2) |

3,14 |

5,02 |

5,73 |

2,59 |

10. Оборачиваемость кредиторской задолженности (в днях, 360/п.9 |

114 |

71 |

63 |

-51 |

11. Фондоотдача стр.010/(стр.120нп+стр.120кп)/2) |

115,77 |

|

|

|

12. Продолжительность операционного цикла (п.6+п.8) |

62 |

48 |

36 |

-26 |

Проанализировав данные таблицы 2.6 можно заметить, что оборачиваемость текущих активов возросла на 1,17. Очевидно, что различные виды текущих активов обладают различной ликвидностью, под которой понимается временный период, необходимый для конвертации данного актива в денежные средства, и расходы по обеспечению этой конвертации. Только денежным средствам присуща абсолютная ликвидность. Для того чтобы вовремя оплачивать счета поставщиков, предприятие должно обладать определенным уровнем абсолютной ликвидности. Коэффициент оборачиваемости денежных средств увеличился на 0,3, это говорит о том, что у предприятия достаточно денежных средств для покупки товаров. Оборачиваемость дебиторской задолженности увеличилась на 5,93, это говорит о том, что предприятие эффективно организовало работу по сбору оплаты за свои товары и услуги. Увеличение данного показателя говорит о том, что уменьшается число неплатежеспособных клиентов, а так же это может быть связано и с переходом компании к более мягкой политике взаимоотношений с клиентами, направленной на расширение доли рынка. Оборачиваемость кредиторской задолженности увеличилась на 2,59. Чем выше данный показатель, тем быстрее компания рассчитывается со своими поставщиками.

Коэффициент оборачиваемости запасов увеличился на 14,63. Чем выше оборачиваемость запасов компании, тем более эффективной является торговля и тем меньше потребность в оборотном капитале для её организации.

Конечными результатами деятельности любого предприятия, позволяющими оценить его эффективность, являются показатели прибыли и рентабельности. Проведем анализ динамики показателей прибыли и рентабельности Ижевского почтамта (см. таблицу 2.7).

Для начала проведем расчеты, определим темп роста (%) по формуле 1 и изменения в сумме (тыс.руб)., по формуле 2:

∑ = ![]()

где ![]() – данные на конец периода;

– данные на конец периода;

![]() – данные на начало периода.

– данные на начало периода.

Далее для полученных данных составим таблицу.

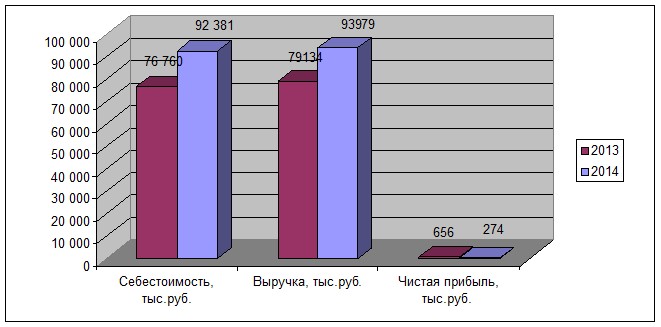

Таблица 2.7 - Динамика показателей прибыли и рентабельности

Ижевского почтамта

Наименование показателя |

2013 г, |

2014 г, |

Измене-ие, тыс.руб. |

Темп роста, % |

Выручка от продажи товаров, работ, услуг (за минусом НДС, акцизов, тыс.руб. |

79 134 |

93 979 |

14 845 |

118,76 |

Себестоимость проданных товаров, продукции, работ, услуг, тыс.руб. |

76 760 |

92 381 |

15 621 |

120,35 |

Прибыль от продаж, тыс.руб. |

2 374 |

1 598 |

-776 |

67,3 |

Прочие операционные доходы, тыс.руб. |

0 |

0 |

0 |

- |

Прочие операционные расходы, тыс.руб. |

560 |

603 |

43 |

107,68 |

Прочие внереализационные доходы, тыс.руб. |

0 |

110 |

110 |

- |

Прочие внереализационные расходы, тыс.руб. |

994 |

762 |

-232 |

76,66 |

Прибыль (убыток) до налогообложения, тыс.руб. |

820 |

343 |

-477 |

41,78 |

Налог на прибыль (НП), тыс.руб. |

164 |

69 |

-95 |

41,78 |

Чистая прибыль (убыток) отчетного периода, тыс.руб. |

656 |

274 |

-382 |

41,78 |

Всего доходов, тыс.руб. |

79 134 |

94 089 |

14 955 |

118,9 |

Всего расходов, тыс.руб. |

78 314 |

93 746 |

15 432 |

119,71 |

Коэффициент соотношения доходов и расходов |

1,01 |

1,004 |

0 |

99,33 |

Рентабельность реализованной продукции, % |

3 |

1,7 |

-1,3 |

56,67 |

Рентабельность деятельности предприятия, % |

0,83 |

0,29 |

-0,54 |

35,14 |

Данные таблицы 2.7 показывают, что в анализируемом периоде деятельность Ижевского почтамта была рентабельна и приносила прибыль. В то же время в 2014 году наблюдается сокращение прибыли от продаж на (-32,7%). За счет роста прочих операционных расходов, прибыль до налогообложения (балансовая прибыль) снизилась еще существеннее – на (-58,22%).

По итогам 2013 года чистая прибыль предприятия составила 656 тыс.руб., а в 2014 году снизилась до уровня 274 тыс.руб.

В результате наблюдается снижение показателей рентабельности. Так рентабельность продаж упала с 3,0% до 1,7%, а рентабельность общей деятельности предприятия снизилась с 0,83% до 0,29%.

Динамика основных показателей экономической деятельности Ижевского почтамта продемонстрирована на рисунке 5.

Рисунок 5 - Динамика основных экономических показателей деятельности Ижевского почтамта в 2013-2014 годы

На основе проведенного анализа деятельности ОСП Ижевского почтамта УФПС УР филиала ФГУП «Почта России» можно сделать вывод, что его деятельность характеризуется низкой эффективностью. Несмотря на рост выручки от продажи товаров и услуг, увеличения объема предоставляемых услуг в натуральном выражении, наблюдается сокращение показателей прибыли и уменьшение показателей рентабельности. Основной причиной низкой эффективности деятельности предприятия является высокий уровень затрат, что указывает на неэффективную организацию денежного потока.

2.3 Анализ движения денежных средств в организации

Анализ движения денежных потоков дает возможность обоснованно сделать выводы, в состоянии ли предприятие расплатиться по своим текущим обязательствам, достаточно ли полученной прибыли для обслуживания текущей деятельности.

Даже краткое описание услуг предоставляемых почтой населению нашей страны, иллюстрирует огромное разнообразие денежных потоков проходящих через кассы отделений почтовой связи, банковские счета почтамтов, филиалов, и непосредственно через централизованные банковские счета ФГУП «Почта России».

До создания единого предприятия, управления денежными потоками в Государственном Учреждения «Управления Федеральной почтовой связи» осуществлялось разрознено, не были обеспечены принципы достоверности и прозрачности в регистрах бухгалтерского учета, не составлялись бюджеты движения денежных средств, естественно не был обеспечен должным образом контроль за движением денежных потоков на уровне аппарата управления данной структуры.

Планируемые бюджеты доходов и расходов так же, зачастую не могли быть исполнены по факту, причиной чему, чаще всего служил недостаток денежных средств, в следствие отсутствия планирования их прихода и расхода в филиалах учреждения.

Началом работы по упорядочению движения денежных потоков ФГУП « Почта России» послужила утвержденная единая типовая структура филиалов.

Под филиалом понимается любой филиал ФГУП «Почта России» включая его обособленные структурные подразделения, в состав которых входят городские и сельские отделения почтовой связи.

В составе каждого почтамта имеется определённое количество отделений почтовой связи, предоставляющих почтовые, финансовые услуги населению и обеспечивающих обязательный ассортимент товаров народного потребления к продаже. Количество отделений почтовой связи зависит от многих факторов, определяющим из которых являются- количество обслуживаемого населения и протяженность обслуживаемой территории. В составе каждого почтамта числится от 20 до 79 отделений почтовой связи.

В филиале, на базе его Аппарата управления и его обособленных почтовых отделениях имеются следующие банковские счета:

- единый расчетный счет Аппарата управления филиала;

- единый «агентский» счет Аппарата управления филиала;

- доходные счета почтамтов;

- расходные счета почтамтов;

- счета почтамтов для транзита пенсионных денежных средств;

- счета почтамтов для транзита «агентских» денежных средств.

Доходные счета почтамтов – банковские счета, используемые для транзита денежных средств поступающих наличными потоками в кассы отделений почтовой связи, как оплата за оказанные услуги. Данные денежные средства инкассируются в главную распорядительную кассу почтамта с целью последней сдачи на доходный банковский счет почтамта.

Расходные счета почтамтов – банковские счета, используемые для осуществления подкреплений денежными средствами почтамта с единого счета аппарата управления филиала на выплату заработной платы работникам сельских отделений почтовой связи, на выплату социальных пособий и выплату почтовых переводов.

Пенсионные счета почтамтов – банковские счета, используемые для учета денежных средств Пенсионного фонда.

Агентские счета почтамтов – банковские счета, используемые для приема денежных средств третьих лиц из главных распорядительных касс почтамтов и безакцептного их снятия на централизованный агентский счет аппарата управления филиала.

Денежные потоки филиала включают в себя:

- расчеты с единым расчетным счетом ФГУП «Почта России»;

- расчеты с центральным переводным счетом ФГУП «Почта России» по операциям связанным с приемом и оплатой переводов;

- расчеты с контрагентами с использованием единого агентского счета филиала в рамках Федерального закона № 103-ФЗ от 03.06.2009 г. «о деятельности по приему платежей физических лиц, осуществляемых платежными агентами»;

- прочие расчеты с ФГУП «Почта России» и контрагентами филиала с использованием единого расчетного счета филиала;

- движение денежных средств внутри филиала;

- движение денежных средств предназначенных для выплаты пенсий и пособий Отделения Пенсионного фонда России.

На уровне аппарата управления филиала управлением денежными потоками занимаются следующие структурные подразделения:

- Отдел казначейских операций;

- Бухгалтерия;

- Планово-экономический отдел;

- Структурные подразделения, инициирующие расходные операции.

Отдел казначейских операций филиала осуществляет следующие функции:

- обеспечивает расчеты филиала с единым расчетным счетом ФГУП «Почта России» в рамках регламента перераспределения финансовых ресурсов;

- обеспечивает расчеты с центральным переводным счетом ФГУП «Почта России» по операциям связанным с приемом и оплатой переводов;

- организует расчеты с контрагентами с использованием единого агентского счета филиала;

- обеспечивает прочие расчеты с ФГУП «Почта России» и контрагентами филиала с использованием единого расчетного счета филиала;

- координирует и обеспечивает оптимизацию денежных потоков внутри филиала;

- формирует сводный годовой план Бюджета движения денежных средств филиала, а также его факт и прогноз исполнения до конца года;

- осуществляет планирование децентрализованных расходов в рамках утвержденных статей Бюджета инвестиционных расходов;

- осуществляет ведение платежного календаря на основании распоряжений на платеж структурных подразделений, инициирующих расходные операции;

- формирует сводную отчетность филиала об остатках денежных средств, о расходах на расчетно-кассовое обслуживание и инкассацию;

- контролирует соблюдение кассовых лимитов и целесообразность их применения на счетах обособленных структурных подразделений (ОСП) и отделений почтовой связи;

- осуществляет мониторинг и формирование отчетности по остаткам денежных средств на банковских счетах и кассах филиалов и инкассации.

Для организации эффективного управления денежными потоками ФГУП «Почта России» использует Единую Информационную Систему Казначейства (ЕИСК). Данная система позволяет совершенствовать процессы управления денежными потоками, предполагает принятие централизованных решений по вопросам управления ликвидностью, привлечения и размещения денежных средств, а также наличие единого стандарта обслуживания денежных потоков (стандарта платежной дисциплины).

Порядок осуществления операций в кассах ФГУП «Почта Росси» Ижевский филиал определяются действующим законодательством РФ, положениями и указаниями Центрального банка РФ, положениями по бухгалтерскому учету и другими нормативными документами.

Немаловажное значение в деятельности предприятия играет его организационная структура. Трудовые отношения работников почтамта регулируются трудовым законодательством Российской Федерации и Коллективным договором. Управление осуществляет начальник почтамта, он действует как полномочный представитель почтамта на основании доверенности, выданной директором филиала.

Почтамт осуществляет бухгалтерский, налоговый и управленческий учет всех хозяйственных операций, документооборот ведется на основе законодательства РФ, положения по учетной политике и прочих распорядительных документов филиала.12 Ответственность за организацию учета и документооборота в почтамте несет начальник. Результаты деятельности подразделения отражаются в регулярной отчетности, которая предоставляется в объеме и сроки установленные филиалом.

Главный бухгалтер подчиняется непосредственно начальнику почтамта. Без подписи главного бухгалтера подразделения денежные и расчетные документы, финансовые и кредитные обязательства считаются недействительными и не должны приниматься к исполнению.

Проверка финансово-хозяйственной деятельности почтамта может осуществляться контрольно-ревизионным управлением предприятия и должностными лицами, а также внешними аудиторскими организациями.

Начальник почтамта руководит деятельностью предприятия. Заместители начальника следят за производственным процессом, за выполнением плана, разрабатывают методы по повышению рентабельности работы предприятия.

Бухгалтерская группа во главе с главным бухгалтером осуществляет контроль за финансово-хозяйственной деятельностью предприятия, составляют отчеты и предоставляют их в Филиал, налоговые органы, органы статистики и т.д.

Отдел экономики почтамта осуществляет планово-экономическую, финансовую и учетно-аналитическую работу, ведет контроль над ходом выполнения установленных планов, разрабатывает планы по экономическому развитию почтамта. Все отделы находятся в непосредственном подчинении у начальника, поэтому руководители отделов получают приказы и распоряжения непосредственно от начальника почтового отделения.

Рабочий план счетов бухгалтерского учета составляется на основе установленного Министерством финансов РФ Плана счетов, применяемого на территории РФ. При составлении и представлении бухгалтерской отчетности предприятие руководствуется Федеральным законом от 30 июня 2013 г. № 402-ФЗ «О бухгалтерском учете», положением по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99 и иными положениями по бухгалтерскому учету.

Ежедневно из отделений почтовой связи (ОПС) в Главную распределительную кассу (ГРК) высылаются суммы сверхлимитных остатков денежной наличности. ГРК передает в бухгалтерию справку о высланных из ОПС сумках со сверхлимитными остатками денежной наличности ф. МС - 44.

В бухгалтерии Почтамта на основании справок ф. МС-44 и препроводительных писем ф. МС - 4 ведется накопительная ведомость по каждому ОПС о высланных из ОПС и полученных ГРК суммах денежной наличности. ГРК Почтамта сдает сверхлимитные остатки денежной наличности в банк для зачисления на соответствующие счета. При этом средства, полученные в рамках деятельности платежного агента, должны зачисляться на агентский счет.

Бухгалтерия по деятельности платежного агента ежемесячно формирует отчет на основании сверки данных бухгалтерского учета по суммам средств, принятых от плательщиков, с суммами, зачисленными на агентские счета в банки. Деятельность платежного агента – это комплекс операций по приему, зачислению на агентские банковские счета и перечислению денежных средств физических лиц (плательщиков) в целях исполнения обязательств плательщиков перед третьими лицами – поставщиками товаров (работ, услуг) в соответствии с заключенными с ними договорами. Деятельность регулируется Федеральным законом от 03.06.2009 № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными «агентами» ( с изм. на 05.05.2015г.).

По итогам года предприятие составляет годовой отчет. В годовой отчет включают:

- бухгалтерский баланс (форма № 1)

- отчет о прибылях и убытках (форма № 2);

- отчет о движении денежных средств (форма № 4);

- приложение к бухгалтерскому балансу (форма № 5) и др.

В Отчете о движении денежных средств (форма № 4) отражают данные о фактическом поступлении и расходовании денег предприятия за год, с учетом их остатков на начало и конец отчетного периода.

При заполнении Отчета денежные потоки распределяют по трем видам деятельности предприятия:

- движение денежных средств по текущей деятельности;

- движение денежных средств по инвестиционной деятельности;

- движение денежных средств по финансовой деятельности.

Сведения о движении денежных средств отражаются с нарастающим итогом с начала года и представляются в валюте РФ. Текущей считают основную деятельность предприятия, направленную на реализацию ее основных целей и задач (прием писем, бандеролей и посылок, прием денежных переводов, реализация товаров и т.д.).

По инвестиционной деятельности движение денежных средств на ФГУП «Почта России» Ижевский почтамт не ведется, так как не имеет основных средств.

Финансовая деятельность показывает чистое увеличение (уменьшение) денежных потоков.

Учет притоков и оттоков денежных средств, связанных по текущей деятельности, отражается по счетам, взятым из анализа всех оборотов денежных средств (Приложение А). На основании предоставленных источников проведем анализ притоков и оттоков денежных средств на предприятии ФГУП «Почта России» Ижевский почтамт, и выявим отклонения. С этой целью составим таблицу 2.8.

Таблица 2.8 - Анализ движения денежных средств

Показатели |

2012 г. |

2013 г. |

2014 г. |

|||||

|

сумма тыс.руб |

уд. вес % |

сумма тыс.руб |

уд.вес % |

сумма тыс.руб |

уд. вес % |

сумма тыс.руб |

уд.вес % |

Остатокденежных средств на начало отчетного года |

84783,4 |

|

|

|

168938 |

|

|

|

Приток денежных средств |

|

|

|

|

|

|

|

|

По текущей деят-ти всего, в т.ч |

3737079 |

100 |

18524555 |

100 |

1752948 |

100 |

-99507,1 |

|

Полученые переводные средства |

3666267 |

98,1 |

18449656 |

99,5 |

1743446 |

99,4 |

-1062210 |

-0,4 |

Авансы, получ. от покупателей и заказчиков |

30,6 |

8,2 |

1631,2 |

0,1 |

8641,5 |

0,5 |

7010,3 |

0,4 |

Продолжение таблицы 2.8

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

Прочие пост-ия связанные с текущей деятельностью |

70781,9 |

1,89 |

1167,7 |

0,06 |

860,2 |

0,04 |

-307,2 |

0 |

По текущей деятельности в т.ч |

3690500 |

|

1814880 |

100 |

1569645 |

100 |

-245235 |

|

Перечисленные переводные средства |

3400067 |

92,1 |

1770792 |

97,6 |

1508652 |

96,1 |

-262140 |

-1,5 |

на оплату труда |

48700,7 |

1,3 |

31787,7 |

1,75 |

40538,8 |

2,6 |

8751,1 |

0,85 |

на расчеты по налогам и сборам |

91,87 |

-6,18 |

9984,3 |

0,6 |

11415,6 |

0,7 |

1431,3 |

0,1 |

на прочие расходы связанные с текущей деятельностью |

232544 |

|

2325,9 |

1,12 |

3164 |

0,2 |

838,1 |

0,08 |

Чистые денежные средства от текущей деятельности |

46579,8 |

|

37565 |

|

183302 |

|

145728 |

|

По инвестиционной деятельности |

|

|

|

|

|

|

|

|

По финансовой деятельности: чистое увеличение (уменьшение) денежныхсредств и их эквивалентов |

6579,8 |

|

37575 |

|

183302 |

|

|

|

В ходе данного анализа было выявлено, что из всей поступившей суммы денежных средств за 2012 г. по текущей деятельности составила 3737079,3 руб. Наибольший удельный вес приходится на полученные переводные средства 98,1% и авансы полученные от покупателей и заказчиков 8,2%, 1,89%- приходится на прочие поступления, связанные с текущей деятельностью.

Полученные переводные средства – это средства, поступающие со стороны, целевое финансирование.

К ним относятся:

- пенсия;

- переводы.

Отток денежных средств предприятия за 2012 год составил 369499,5 руб.

Из них 92,1% - это перечисленные переводные средства, по оплате труда отток составил 1,3%, прочие расходы – 6,3% и 0,2% - это расчеты по налогам и сборам. За отчетный период объем денежной массы уменьшился в части как поступления денежных средств, так и их оттоков.

Поступления денежных средств в отчетном году составили 1852454,8 руб., а в предыдущем, сумма поступления денежных средств по текущей деятельности была больше на 1884624,5 руб.

Отток денежных средств в отчетном году составил 1814880,1 руб., что на 1875619,4 руб. меньше, чем в предыдущем году.

Анализ показателей за 2013-2014 гг. притоков денежных средств показал, что наибольший удельный вес приходится на поступления переводных средств, который составляет 99% от общей суммы поступлений. Авансы, полученные от покупателей и заказчиков за 2013 г., составили 0,1%, за 2014 г. 0,5%. Прочие поступления за отчетный год составили 0,04%, что на 0,02% меньше, чем в прошлом году.

Отток денежных средств за отчетный период по перечисленным переводным средствам составил 96,1%, по оплате труда составил 2,6%, расчеты по налогам и сборам 0,7% и прочие расходы составили 0,2%.

По данным анализа можно сделать следующие выводы, что за 2012-2014 гг. в целом за каждый год преобладал приток денежных средств над оттоком. В связи с этим чистый денежный поток за 2012 г. составил 46579,8 руб., 37574,7 руб. – 2013 г., за 2014 г. он составил 183302,3 руб.

Целесообразно отметить, что именно текущая деятельность должна обеспечивать достаточность денежных средств для осуществления операций по прочим видам деятельности.

Что касается инвестиционной и финансовой деятельности, то у организации нет ни притока, ни оттока денежных средств по ним. Все поступления и расходования денежных средств происходят только по текущей деятельности.

Главным недостатком прямого метода анализа движения денежных средств является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств на счетах организации.

Используя данные отчета о движении денежных средств ф. № 4, можно провести анализ динамики движения денежных средств. В ходе анализа рассчитываются следующие показатели: абсолютные отношения, темп роста и темп прироста. Все данные рассмотрены в таблице 2.9.

Для расчета анализ динамики движения денежных средств за 2012-2013 гг. используем следующие формулы 1 и 2.

Аналогичным методом были рассчитаны показатели анализа динамики движения денежных средств за 2013-2014 гг. На основании данных составлена таблица 2.9

Таблица 2.9 - Анализ динамики движения денежных средств 2012-2014 гг.

Показатели |

2012 г. тыс.руб |

2013 г. тыс.руб |

2014 г. тыс.руб |

2013 г. к 2012 г. % |

2013г. к 2012 г. тыс.руб |

2014г. к 2013 г. % |

2014 г. к 2013 г. тыс.руб |

Остаток на начало отчетного года |

84783,4 |

131363,2 |

168938 |

54,9 |

46579,8 |

28,6 |

37574,7 |

Поступило |

3737079 |

1852455 |

1752948 |

-50,4 |

-1884625 |

-5,4 |

99507,1 |

Выбыло |

3690500 |

1814880 |

1569645 |

-50,8 |

-1875619 |

-13,5 |

-245235 |

Остаток на конец года |

131363 |

168938 |

|

28,6 |

37574,7 |

|

|

После проведения расчетов, результаты свидетельствуют о том, что общая часть поступления денежных средств за 2013 г. уменьшилась на 1884624,5 тыс. руб., а темп роста составил -50,4%. То же произошло и с выбытием денежных средств за 2013г., они составили на 1875619,4 тыс.руб. меньше, чем за 2012 г.

Поступление денежных средств за отчетные период составило 99507,1 тыс. руб., меньше по сравнению с 2013 г. Выбытие денежных средств за 2014 г. также уменьшилось на 245234,7 тыс. руб.

Далее проведем анализ динамики поступления денежных средств предприятия ФГУП «Почта России» Ижевский почтамт за 2012-2014 гг., используя данные из (таблица 2.8). Рассчитаем показатели и составим таблицу 2.10.

Таблица 2.10 -Анализ динамики поступления денежных средств предприятия за

2012-2014гг.

Показатели |

2012 г. тыс.руб |

2013 г. тыс.руб |

2014 г. тыс.руб |

2013 г. к 2012 г. % |

2013г. к 2012 г. тыс.руб |

2014г. к 2013 г. % |

2014 г. к 2013 г. тыс.руб |

|

Авансы полученные от покупателей и заказчиков |

30,6 |

1631,2 |

8641,5 |

52,3 |

1600,6 |

429,8 |

7010,3 |

|

Полученные переводные средства |

3666267 |

1849656 |

1743446 |

-49,5 |

-1816611 |

-5,7 |

-106210 |

|

Прочие поступления денежных средств |

70781,9 |

1167,4 |

860,2 |

-98,4 |

-69614,5 |

-26,3 |

-307,2 |

|

Как видно из данных, за 2013 год темп прироста по авансам, полученных от покупателей и заказчиков составил 52,30 %, т.е произошло большое поступление денежных средств, они составили 1631,2 тыс.руб. При этом уменьшился объем денежной массы по полученным переводным средствам на 1816610,5 тыс. руб. Так, что сократились прочие поступления денежных средств за отчетный период на 69614,5 тыс. руб.

По данным анализа темп роста в отчетном периоде приходится на авансы, полученные от покупателей и заказчиков 429,8 %. Поступления по полученным переводным средствам и прочие поступления денежных средств за 2014 г. уменьшилось по сравнению с 2013г. Темп прироста составил:

- 5,7 %.

Рассмотрев динамику поступления денежных средств, далее проведем анализ динамики выбытия денежных средств предприятия за 2012-2014 гг., так же используя данные таблицы 2.8.

Таблица 2.11 - Анализ динамики выбытия денежных средств за 2012-2014 гг.

Показатели |

2012 г. тыс.руб |

2013 г. тыс.руб |

2014 г. тыс.руб |

2013 г. к 2012 г. % |

2013г. к 2012 г. тыс.руб |

2014г. к 2013 г. % |

2014 г. к 2013 г. тыс.руб |

Перечисленные переводные средства |

3400067 |

1770792 |

1508652 |

-47,9 |

-1629275 |

-14,8 |

-262140 |

На оплату труда |

48700,7 |

31787,7 |

40538,8 |

-34,7 |

-16913 |

27,5 |

8751,1 |

На расчеты по налогам и сборам |

9187,9 |

9984,3 |

11415,6 |

8,7 |

796,4 |

14,3 |

1431,3 |

Прочие расходы |

232544 |

2325,9 |

3164 |

-99 |

-230218,1 |

36 |

838,1 |

Темп прироста показателя «на расчеты по налогам и сборам» в 2013 увеличился на 8,7 %. Анализ показывает также, что на предприятии уменьшились прочие расходы на 99 %. Темп прироста по оплате труда составил -34,7%, т.е на 16913 тыс.руб. меньше, чем в предыдущем году. Темп прироста по перечисленным переводным средствам составил -47,9% или на 1629274,6 тыс.руб. меньше, чем в 2012г. В отчетном периоде мы имеем следующее, темп прироста по перечисленным переводным средствам за отчетный год составил -14,8%, что меньше на 262140 тыс.руб чем в предыдущем году. На оплату труда он составил 27,5%, на расчеты по налогам и сборам 14,3 %. Прочие расходы составили 36 %.

Итак, по представленным расчетам анализов управления денежных потоков в главе 2, можно сделать вывод, что приток денежных средств предприятия преобладал над оттоком. Это неплохая тенденция. Однако приток денежных средств за 2014 г. на 99507,1 тыс.руб меньше по сравнению с 2013 г. Нельзя не отметить, что предприятие демонстрирует рост объемов оказания услуг, что в свою очередь дает дополнительный приток денежной массы, в частности, выросло количество почтовых отправлений, увеличился объем денежных переводов.