СОДЕРЖАНИЕ

Введение………………………………………………………………… |

3 |

Глава 1 Теоретические основы управления денежным оборотом организации …………………………….……………………………….…… |

5 |

1.1 Сущность и виды денежных потоков организации ……………. |

5 |

1.2 Нормативно-правовое регулирование управления денежным оборотом организации ……………………………………………………………..…...... |

15 |

1.3 Формирование денежного оборота организации и управление .............. |

20 |

Глава 2 Анализ и управление денежным оборотом в ПАО « Мобильные ТелеСистемы» ……………………………………………………….……....... |

27 |

2.1 Организационно-экономическая характеристика ПАО «Мобильные ТелеСистемы» …………………………………………………….................... |

27 |

2.2 Анализ и оценка движения денежных потоков на основе данных финансовой отчетности ПАО «Мобильные телеСистемы» ..…………….... |

31 |

2.3 Анализ практики управления денежным оборотом в ПАО «Мобильные ТелеСистемы» …………..................................................................................... |

43 |

Глава 3 Пути совершенствования управления денежным оборотом ............ |

53 |

Заключение……………………………………………………………………... |

61 |

Список использованных источников…………………………………………. |

67 |

Приложения…………………………………………………………………….. |

73 |

Введение

Важность и значение управления денежным оборотом на предприятии трудно переоценить, поскольку от его качества и эффективности зависит не только устойчивость предприятия в конкретный период времени, но и способность к дальнейшему развитию, достижению финансового успеха на долгую перспективу.

Все это обусловливает значение такого анализа и целесообразность его проведения для целей оперативного и стратегического финансового планирования деятельности.

Цель данной выпускной квалификационной работы – разработка рекомендаций по совершенствованию системы управление денежным оборотом организации (на материалах ПАО «Мобильные ТелеСистемы»).

Для достижения поставленной цели были определены следующие задачи:

- рассмотреть сущность и виды денежных потоков организации;

- изучить основы нормативно-правового регулирования управления денежным оборотом организации;

- проанализировать порядок формирования денежного оборота организации и управления им;

- раскрыть организационно-экономическую характеристику ПАО «Мобильные ТелеСистемы»;

- провести анализ и оценку движения денежных потоков на основе данных финансовой отчетности компании;

- изучить практику управления денежным оборотом

в компании; - разработать рекомендации по совершенствованию системы управления денежным оборотом для ПАО «Мобильные ТелеСистемы».

Объектом исследования являются денежные потоки ПАО «Мобильные ТелеСистемы».

Предмет исследования – система управления денежным оборотом компании.

При написании работы применялись следующие методы: общенаучные (анализ и синтез, индукция и дедукция и др.), общеэкономические (сравнение абсолютных, относительных и средних величин, группировки, классификации, индексный и др.), а также графический метод.

Выпускная квалификационная работа состоит из трех глав. Первая глава посвящена теоретическим основам управления денежным оборотом организации. Здесь раскрыты понятие денежных потоков, их виды и классификация. Рассмотрен процесс формирования денежного оборота компании. Представлены основы нормативно-правового регулирования управления денежным оборотом организации.

Во второй главе представлен анализ движения денежных потоков ПАО «Мобильные ТелеСистемы» на основе данных финансовой отчетности компании в динамике за 2012-2014 гг., а также практика управления денежным оборотом в компании.

В третьей главе автором предложен ряд рекомендаций по совершенствованию системы управления денежным оборотом компании.

При написании выпускной квалификационной работы в качестве источников литературы применялись: нормативно-правовая база, периодические издания, учебная литература, научные статьи, а также источники сети интернет.

Глава 1 Теоретические основы управления денежным оборотом организации

1.1 Сущность и виды денежных потоков организации

Одной из центральных проблем экономической теории, исследуемой в течение продолжительного периода, является проблема денежного обращения. Функционирование денежной сферы тесно связано с деятельностью экономической системы в целом. Неотъемлемым элементом механизма функционирования экономической системы, представленной виде теоретической модели кругооборота доходов и продуктов, являются деньги, которые образуют денежные потоки, опосредующие движение стоимости.

Денежные потоки предприятия представляют собой сложный и многокомпонентный объект управления. В связи с этим в отечественной и зарубежной научной литературе уделяется значительное внимание исследованиям в данной области. Значительные расхождения в трактовках основных понятий обусловили актуальность продолжения исследований в данной области.

Для понимания сущности денежного потока необходимо, прежде всего, принять во внимание, что денежные средства являются сложной и многоплановой экономической категорией, могут использоваться как инструмент оценки, средство платежа и сбережения, выступают одновременно ресурсом и результатом деятельности предприятия, обуславливают устойчивость его текущего и будущего финансового состояния [45, с. 126].

Термин «денежный поток» введен в обиход финансовыми аналитиками зарубежных стран, которые первыми осознали необходимость объективной «денежной» оценки финансовых результатов деятельности предприятия, которую не позволял произвести широко используемый метод начислений. Данный метод начали применять в сфере финансовой математики для количественного анализа финансовых операций предприятия. Для проведения такого анализа было удобно абстрагироваться от экономического содержания каждой финансовой операции и рассматривать движение денежных средств, которое порождается в процессе деятельности предприятия как числовой ряд, состоящий из определенной последовательности платежей, распределенных в некотором временном периоде. Для идентификации подобного числового ряда стал использоваться термин «денежный поток» [38, с. 47].

Традиционно в зарубежной теории финансового менеджмента под денежным потоком понимаются чистые денежные поступления, то есть разность между совокупным поступлением денежных средств и их расходованием. Такое толкование отображает лишь одну из характеристик движения денежных средств и не может считаться достаточным при применении динамического подхода к исследованию системы управления финансами предприятия. Некоторые зарубежные теоретики (преимущественно Л.А. Бернстайн и Е.Ф. Бригхем) используют термин «денежные потоки» для идентификации процесса движения денежных средств, принимая во внимание как реальные, так и ожидаемые поступления и расходования денежных средств. В отдельных случаях они вообще не определяют содержательную нагрузку этого понятия, рассматривая его исключительно в контексте анализа движения денежных средств.

В другой работе Е. Бригхема в соавторстве с Л. Гапенски денежный поток трактуется как «чистые денежные средства», поступающие на предприятие или расходуемые в процессе ведения хозяйственной деятельности в течение определенного временного периода. Объем денежного потока предлагается определять как сумму «чистого дохода» и «амортизации». Подобный подход вступает в противоречие с точкой зрения других исследователей, по мнению которых существует серьезное отличие прибыли от чистого дохода, поскольку из него не предусмотрен вычет процентных платежей по финансовым обязательствам предприятия и ряд других расходов, связанных с ведением хозяйственной деятельности экономического субъекта [25, с. 75].

Представляется достаточно интересной точка зрения Т. Райса и Б. Койли, которые под денежным потоком понимают процесс поступления и расходования денежных ресурсов. Согласно подходу, предлагаемому этими авторами исследование денежных потоков имеет смысл проводить исключительно для оценки кредитного риска и определения кредитоспособности экономического субъекта. В связи с этим денежный поток выступает показателем способности предприятия самостоятельно генерировать денежные средства для своевременной выплаты процентов по кредиту и эффективного погашения задолженности.

Существует ряд исследователей, например Джон Ф. Маршалл и Випул К. Бансал, которые считают целесообразным принимать во внимание денежные потоки исключительно для оценки финансовых активов предприятия. При внимательном анализе предлагаемого ими подхода, в рамках которого «денежный поток» или поток денежных средств (поток наличности или cash flow) представляет собой не что иное, как полученный или произведенный платеж в процессе ведения хозяйственной деятельности. Авторы выделяют три основных характеристики денежного потока: размер (величину), направление и время. Таким образом, из приведенного определения понятно, что денежный поток трактуется с точки зрения финансовой математики, что не позволяет выяснить суть содержания операции, которая приводит к движению денежных средств [44, с. 56].

В анализируемых литературных источниках наблюдаются также значительные расхождения точек зрения в отношении методики расчета величины денежного потока, что наглядно представлено в таблице 1.1 [45, с. 129].

Так, например, по мнению Е.В. Быкова для определения величины денежного потока необходимо к отклонению собственного капитала прибавить отклонение обязательств и вычесть изменение не денежных средств. А С.И Терещенко, Т. Райс и Б. Койли схожи во мнение, что денежный поток определяется как сумма прибыли и амортизации.

Таблица 1.1 – Основные подходы к определению величины денежного потока

Автор |

Методика расчета |

Е.В. Быкова |

Денежный поток = ∆СК + ∆обязательств – ∆ не денежных средств, где ∆СК – отклонения собственного капитала, ∆обязательств – отклонения в обязательствах, ∆ не денежных средств – отклонения в не денежных средствах |

Е.С. Стоянова |

Денежный поток = ДС1 – ДС0 = ∆ДС, где ДС1 – сумма денежных средств на конец отчетного периода ДС0 – сумма денежных средств на начало отчетного периода ∆ДС – изменение суммы денежных средств за отчетный период |

С.И. Терещенко, Т. Райс, Б. Койли |

Денежный поток = прибыль + амортизация |

Е. Бригхем, Л. Гапенски |

Денежный поток = чистый доход + амортизация |

А.М. Хил Лафуенте |

Денежный поток = прибыль + амортизация + запасы |

Обобщая все вышесказанное, денежный поток предприятия можно определить как совокупность распределенных по отдельным интервалам рассматриваемого периода времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью, движение которых связано с факторами времени, риска и ликвидности [22, с. 119].

Денежные потоки принято классифицировать по следующим признакам:

1. По масштабам обслуживания хозяйственного процесса выделяют следующие виды денежных потоков:

– денежный поток по предприятию в целом. Это наиболее агрегированный вид денежного потока, который аккумулирует все виды денежных потоков, обслуживающих хозяйственный процесс предприятия в целом;

– денежный поток по отдельным структурным подразделениям (центрам ответственности) предприятия. Такая дифференциация денежного потока предприятия определяет его как самостоятельный объект управления в системе организационно-хозяйственного построения предприятия;

– денежный поток по отдельным хозяйственным операциям. В системе хозяйственного процесса предприятия такой вид денежного потока следует рассматривать как первичный объект самостоятельного управления.

2. По видам хозяйственной деятельности в соответствии с международными стандартами учета выделяют следующие виды денежных потоков:

– денежный поток от текущих операций. Он характеризуется денежными выплатами поставщикам сырья и материалов; сторонним исполнителям отдельных видов услуг, обеспечивающих операционную деятельность; заработной платы персоналу, занятому в операционном процессе, а также осуществляющему управление этим процессом; налоговых платежей предприятия в бюджеты всех уровней и во внебюджетные фонды; другими выплатами, связанными с осуществлением операционного процесса. Одновременно этот вид денежного потока отражает поступления денежных средств от покупателей продукции; от налоговых органов в порядке осуществления перерасчета излишне уплаченных сумм и некоторые другие платежи, предусмотренные международными и национальными стандартами учета [23, с. 79];

– денежный поток от инвестиционных операций. Он характеризует платежи и поступления денежных средств, связанные с осуществлением реального и финансового инвестирования, продажей выбывающих основных средств и нематериальных активов, ротацией долгосрочных финансовых инструментов инвестиционного портфеля и другие аналогичные потоки денежных средств, обслуживающие инвестиционную деятельность предприятия [26, с. 339];

– денежный поток от финансовых операций. Он характеризует поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного и паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников и некоторые другие денежные потоки, связанные с осуществлением внешнего финансирования хозяйственной деятельности предприятия [34].

3. По направленности движения денежных средств выделяют два основных вида денежных потоков:

– положительный денежный поток, характеризующий совокупность поступлений денежных средств на предприятие от всех видов хозяйственных операций (в качестве аналога этого термина используется термин «приток денежных средств»);

– отрицательный денежный поток, характеризующий совокупность выплат денежных средств предприятием в процессе осуществления всех видов его хозяйственных операций (в качестве аналога этого термина используется термин «отток денежных средств») [24, с. 438].

Характеризуя эти виды денежных потоков, следует обратить внимание на высокую степень их взаимосвязи. Недостаточность объемов во времени одного из этих потоков обусловливает последующее сокращение объемов другого вида этих потоков. Поэтому в системе управления денежными потоками предприятия оба эти вида денежных потоков представляют собой единый (комплексный) управляемый объект.

4. По вариативности направленности движения денежных средств различают следующие виды денежных потоков:

– стандартный денежный поток. Он характеризует такой вид денежного потока, в котором его направленность меняется не более одного раза (начиная или завершая его). Примером такого вида денежного потока является инвестирование капитала в долгосрочную облигацию (если по ней не предусматривается реинвестирование дохода в приобретение аналогичных финансовых инструментов).

– нестандартный денежный поток. Он характеризует такой вид денежного потока, в котором его направленность изменяется более одного раза. Примером такого вида денежного потока является инвестирование капитала в портфель финансовых инструментов с постоянным реинвестированием полученного дохода в последующее его расширение [36].

5. По методу исчисления объема выделяют следующие виды денежных потоков предприятия:

– валовой денежный поток. Он характеризует всю совокупность поступлений или расходования денежных средств в рассматриваемом периоде времени в разрезе отдельных его интервалов;

– чистый денежный поток. Он характеризует разницу между положительным и отрицательным денежными потоками (между поступлением и расходованием денежных средств) в рассматриваемом периоде времени в разрезе отдельных его интервалов. Чистый денежный поток является важнейшим результатом хозяйственной деятельности предприятия, во многом определяющим финансовое равновесие и темпы возрастания его рыночной стоимости. Расчет чистого денежного потока по предприятию в целом, отдельным структурным его подразделениям (центрам ответственности), различным видам хозяйственной деятельности или отдельным хозяйственным операциям осуществляется по следующей формуле:

ЧДП = ПДП – ОДП, (1.1)

где ЧДП – сумма чистого денежного потока в рассматриваемом периоде времени;

ПДП – сумма положительного денежного потока (поступлений денежных средств) в рассматриваемом периоде времени;

ОДП – сумма отрицательного денежного потока (расходования денежных средств) в рассматриваемом периоде времени [37].

Как видно из этой формулы, в зависимости от соотношения объемов положительного и отрицательного потоков сумма чистого денежного потока может характеризоваться как положительной, так и отрицательной величинами, определяющими конечный результат соответствующей хозяйственной деятельности предприятия и влияющими в конечном итоге на формирование размера остатка его денежных активов.

6. По методу оценки во времени выделяют следующие виды денежного потока:

– настоящий денежный поток. Он характеризует денежный поток предприятия как единую сопоставимую его величину, приведенную по стоимости к текущему моменту времени;

– будущий денежный поток. Он характеризует денежный поток предприятия как единую сопоставимую его величину, приведенную по стоимости к конкретному предстоящему моменту времени. Понятие будущий денежный поток может использоваться и как номинальная его величина в предстоящем моменте времени (или в разрезе предстоящих интервалов будущего периода), которая применяется для дисконтирования в целях приведения к настоящей стоимости.

Рассматриваемые виды денежного потока предприятия отражают содержание концепции оценки стоимости денег во времени применительно к хозяйственным операциям предприятия [21].

7. По характеру денежного потока по отношению к предприятию он подразделяется на два вида:

– внутренний денежный поток. Он характеризует совокупность поступления и расходования денежных средств в рамках предприятия. Эти поступления и выплаты связаны с операциями, обусловленными денежными отношениями предприятия с персоналом, учредителями (акционерами), дочерними структурными подразделениями и т.п. В общем денежном потоке предприятия его внутренний денежный поток занимает небольшой удельный вес;

– внешний денежный поток. Этот вид денежного потока обслуживает операции предприятия, связанные с его денежными отношениями с хозяйственными партнерами (поставщиками сырья и материалов, покупателями продукции, коммерческими банками, страховыми компаниями и т.п.) и государственными органами (налоговыми органами, таможенными службами, арбитражным судом и т.п.). Объем этого вида денежного потока составляет преимущественную часть совокупного денежного потока предприятия (рисунок 1.1) [33, с. 167].

Рисунок 1.1 – Характеристика основных форм внешних и внутренних денежных потоков предприятия

8. По формам использования денежных средств различают следующие виды денежного потока:

– наличный денежный поток. Он характеризует ту часть совокупного денежного потока предприятия, которая обслуживается непосредственно наличными деньгами (банкнотами, казначейскими билетами, разменной монетой). Наличный денежный поток предприятия является составной частью налично-денежного обращения страны;

– безналичный денежный поток. Он характеризует ту часть совокупного денежного потока предприятия, которая обслуживается разнообразными кредитными и депозитными инструментами финансового рынка (чеками, кредитными карточками, аккредитивами, векселями, банковскими депозитами и т.п.).

Между наличным и безналичным денежными потоками предприятия существует тесная взаимосвязь. Она обусловлена тем, что наличные и кредитные (безналичные) деньги постоянно переходят из одной сферы денежного обращения в другую, изменяя при этом свою форму. Поступление безналичных денежных средств на счета предприятия в обслуживающем его банке является непременным условием выдачи ему наличных денег. И наоборот – неиспользуемые предприятием наличные деньги (в течение предусмотренного законодательством срока) должны быть переведены в безналичную форму путем их зачисления на соответствующие счета в банке [39].

9. По периоду времени выделяют два основных вида денежного потока:

– краткосрочный денежный поток. Он характеризует такой денежный поток, по которому период от начала денежных поступлений или выплат до полного их завершения не превышает одного года;

– долгосрочный денежный поток. Он характеризует такой денежный поток, по которому период от начала денежных поступлений или выплат до полного их завершения превышает один год.

10. По непрерывности формирования в рассматриваемом периоде различают следующие виды денежных потоков предприятия:

– регулярный денежный поток. Он характеризует поток поступления или расходования денежных средств по отдельным хозяйственным операциям (денежным потокам одного вида), который в рассматриваемом периоде времени осуществляется постоянно по отдельным интервалам этого периода. Характер регулярного носят большинство видов денежных потоков, генерируемых операционной деятельностью предприятия; потоки, связанные с обслуживанием финансового кредита во всех его формах; денежные потоки, обеспечивающие реализацию долгосрочных реальных инвестиционных проектов и т.п.;

– дискретный денежный поток. Он характеризует поступление или расходование денежных средств, связанное с осуществлением единичных хозяйственных операций предприятия в рассматриваемом периоде времени. Характер дискретного денежного потока носит одноразовое расходование денежных средств, связанное с приобретением предприятием целостного имущественного комплекса, покупкой лицензии франчайзинга; поступлением финансовых средств в порядке безвозмездной помощи и т.п. [29, с. 49].

Рассмотренная классификация позволяет целенаправленно осуществлять учет, анализ и планирование денежных потоков различных видов на предприятии.

1.2 Нормативно-правовое регулирование управления денежным оборотом организации

В целом система нормативно-правовых актов, регулирующих вопросы управления финансовыми потоками, представляется четырехуровневой.

1-й уровень – законы, положения, указы, приказы, распоряжения и постановления по вопросам управления финансовыми потоками. Акты этого уровня содержат как принципиальные (базовые) нормы, исходя из которых формируются положения нормативных актов нижестоящих уровней, так и определенные императивные правила (кроме стандартов), регулирующие правоотношения в сфере финансового оборота. Необходимо отметить, что указанные акты отнюдь не равнозначны. Как известно, нормативные акты находятся в строгой иерархической соподчиненности, от которой зависит их юридическая сила, определяемая компетенцией и статусом издавшего их органа, а также характером самих актов.

2-й уровень – профессиональные стандарты (правила) и этический кодекс финансовой сферы. Следует уточнить, что этический кодекс, включая свод норм профессионального поведения работников финансовой сферы (например, государственных финансовых контролеров), затрагивает не только аспекты права, но и аспекты морали, хотя и сугубо профессиональной. При этом правовые аспекты в нем имеют преобладающее значение. Нормы профессионального поведения, отраженные в этическом кодексе, регламентируются и обеспечиваются внутрипрофессиональными императивами (то есть они разрабатываются и обеспечиваются принуждением к исполнению именно со стороны самих органов, регулирующих управление финансовыми потоками). Чисто моральные требования, как известно, выражены в стихийно сформировавшихся и общепризнанных предписаниях и оценках, то есть они имеют форму безличного долженствования или равно обращенного ко всем и ни от кого не исходящего повеления.

3-й уровень – разъяснения к актам 1-го и 2-го уровней, инструкции, методические рекомендации по их применению в конкретных сферах деятельности или видах организаций и др. К данному уровню относятся интерпретационные акты, носящие рекомендательный, разъясняющий и уточняющий характер по отношению к актам 1-го и 2-го уровней, устанавливающие правила применения установленных ранее норм. Такие интерпретационные акты по своей сути также можно отнести к нормативным.

4-й уровень – внутренние документы (регламенты) органов управления финансовыми потоками [41, с. 226].

К основным документам, регулирующим управление денежным оборотом предприятия относятся:

- Гражданский кодекс Российской Федерации (часть I, II).

Основные положения о деньгах и о видах расчетов в Российской Федерации сформулированы Гражданским кодексом РФ, поскольку деньги являются объектом гражданского оборота (как вид имущества).

Так, например, ст. 140 «Деньги (валюта)» гласит, что законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории Российской Федерации является рубль. Здесь же указано, что все платежи на территории Российской Федерации осуществляются путем наличных и безналичных расчетов [2].

- Бюджетный кодекс Российской Федерации.

Определены общие положения бюджетной классификации, то есть группировки доходов, расходов и источников финансирования дефицитов бюджетов бюджетной системы Российской Федерации. Расписаны основные принципы бюджетной системы. Даны основы составления, внешней проверки и утверждения бюджетной отчетности [1].

3. Федеральный закон от 10.12.2003 №173-ФЗ "О валютном регулировании и валютном контроле".

Данный Федеральный закон устанавливает правовые основы и принципы валютного регулирования и валютного контроля в Российской Федерации, полномочия органов валютного регулирования, а также определяет права и обязанности резидентов (нерезидентов) в отношении владения, пользования и распоряжения валютой Российской Федерации и внутренними ценными бумагами за пределами территории Российской Федерации (на территории Российской Федерации), а также права и обязанности органов валютного контроля и агентов валютного контроля [5].

4. Федеральный закон от 22.05.2003 №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

В ст. 1 данного закона дано определение наличных денежных расчетов – «это расчеты, произведенные с использованием средств наличного платежа, расчеты за приобретенные товары, выполненные работы, оказанные услуги».

В соответствии со ст.2 Федерального закона все организации и индивидуальные предприниматели при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг в обязательном порядке применяют контрольно-кассовую технику. В ст. 4 прописаны основные требования к ККТ, порядок и условия ее регистрации и применения [6].

5. Положение Банка России «О правилах осуществления перевода денежных средств».

Устанавливает формы безналичных расчетов, основные требования к ним и порядок осуществления [10].

Если рассматривать нормативные документы второго уровня, а именно профессиональные стандарты специалистов сферы финансов, то к ним можно отнести, например:

Профессиональный стандарт «Специалист по бухгалтерскому учету и отчетности», утвержденный приказом Минтруда России от 22.12.2014 № 1061н.

Профессиональный стандарт «Специалист по финансовому мониторингу», утвержденный приказом Минтруда России от 25.07.2015 № 512н.

Профессиональный стандарт «Аудитор», утвержденный приказом Минтруда России от 19.10.2015 № 728н.

К документам, регулирующим денежный оборот, третьего уровня можно отнести, например, «Инструкцию по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций» (утверждена Приказом Министерства финансов Российской Федерации от 31.10.2000, № 94н). Инструкция устанавливает единые подходы к применению Плана счетов и отражению фактов хозяйственной деятельности на счетах бухгалтерского учета. В ней приведена краткая характеристика синтетических счетов и открываемых к ним субсчетов: раскрыты их структура и назначение, экономическое содержание обобщаемых на них фактов хозяйственной деятельности, порядок отражения наиболее распространенных фактов.

Четвертый уровень – это внутренние документы самой организации, к ним можно отнести:

- Устав ПАО «Мобильные ТелеСистемы» (утвержден общим собранием акционеров 25 июня 2015 года, Протокол №35);

- Положение «О Комитете по аудиту Совета директоров» (утверждено решением Совета директоров 21 мая 2015 года, Протокол № 235);

- Положение «О Ревизионной комиссии» (утверждено общим собранием акционеров 25 июня 2015 года, Протокол №35);

- Положение «Об общем собрании акционеров ПАО «Мобильные ТелеСистемы» (утверждено общим собранием акционеров 25 июня 2015 года, Протокол №35);

- Положение «О Совете директоров ПАО «Мобильные ТелеСистемы» (утверждено общим собранием акционеров 25 июня 2015 года, Протокол №35);

- Положение «О Президенте ПАО «Мобильные ТелеСистемы» (утверждено общим собранием акционеров 25 июня 2015 года, Протокол №35).

Таким образом, если проанализировать все представленные финансово-правовые документы, нетрудно заметить, что нормативная база регулирования финансовых потоков состоит главным образом из актов, регулирующих учет и контроль платежных взаимоотношений между различными субъектами рыночной экономики, что в итоге имеет прямое или косвенное отношение к управлению финансовыми потоками.

1.3 Формирование денежного оборота организации и управление им

Движение денежных средств предприятия представляет собой непрерывный процесс. Предприятия, аккумулируя денежные средства, обеспечивают их дальнейшее перераспределение в соответствии с условиями финансирования производственной и непроизводственной сфер. Это перераспределение денежных средств во времени представляет собой движение денежных потоков.

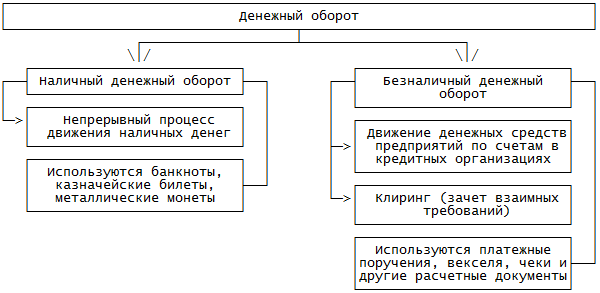

Денежный оборот предприятия складывается из движения денежных средств в связи с совершаемыми хозяйственными операциями. Денежный оборот предприятия включает налично-денежный и безналичный денежный обороты (рисунок 1.2).

Рисунок 1.2 – Денежный оборот предприятия

Между налично-денежным и безналичным движением денежных средств существует тесная взаимосвязь: деньги постоянно переходят из одной формы в другую, меняя форму наличных денежных знаков на безналичную, и наоборот.

При наличных расчетах происходит передача собственно денежных средств в форме банкнот и монет, а при безналичных – передается право на определенную сумму денежных средств путем оформления соответствующих расчетных документов и проведения записей по счетам, открытым предприятиям в кредитных организациях.

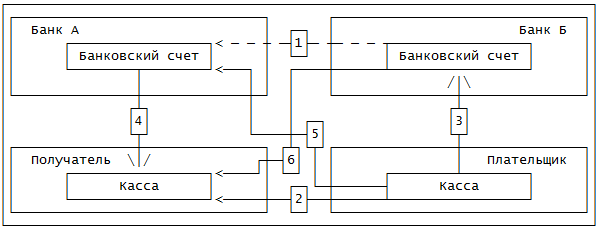

Общая схема денежного обращения представлена на рисунке 1.3 [30].

1 – безналичные расчеты; наличные расчеты: 2 – между небанковскими экономическими субъектами; 3, 4 – с банком (внесение денег на свой счет, снятие денег со своего счета); 5, 6 – между небанковскими экономическими субъектами при посредничестве банка (путем внесения наличных денег на счет получателя, снятия наличных денег со счета плательщика)

Рисунок 1.3 – Схема отношений субъектов в сфере денежного обращения

В настоящее время осуществление расчетов наличными денежными средствами для юридических лиц существенно ограничено. ГК РФ устанавливает, что выбор наличной или безналичной формы расчетов напрямую связан с характером производимой операции, а также с правовым статусом участников. Расчеты юридических лиц, а также расчеты с участием граждан, связанные с осуществлением последними предпринимательской деятельности, проводятся, как правило, в безналичном порядке. Без каких-либо ограничений наличными денежными средствами могут рассчитываться только физические лица и только по операциям, не связанным с осуществлением ими предпринимательской деятельности.

Налично-денежный оборот организуется на предприятии на основе следующих принципов:

- все предприятия должны хранить наличные деньги в банках (за исключением их остатка в кассе в пределах лимитов);

- обращение наличных денег служит объектом прогнозного планирования [43, с. 168].

Для обеспечения текущей деятельности предприятия могут осуществлять расчеты наличными денежными средствами в пределах небольших денежных сумм. Указанием Банка России от 07.10.2013 № 3073-У "Об осуществлении наличных расчетов" установлены предельные размеры расчетов наличными деньгами по одному платежу. В настоящее время лимит по одной сделке установлен в сумме 100 тыс. руб. [11].

Операции, связанные с принятием, хранением, выдачей денежной наличности кассами предприятий, называются кассовыми операциями.

В конце каждого календарного года юридические лица самостоятельно рассчитывают лимит остатка кассы (лимит кассы – это предел наличных денежных средств, хранимых в кассе предприятия). Эта обязанность возложена на них Указанием Банка России от 11.03.2014 № 3210-У "О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства" [40].

Накопление юридическим лицом наличных денег в кассе сверх установленного лимита остатка наличных денег допускается в дни выплат заработной платы, стипендий, выплат, включенных в фонд заработной платы и выплаты социального характера, включая день получения наличных денег с банковского счета на указанные выплаты, а также в выходные, нерабочие праздничные дни в случае ведения юридическим лицом в эти дни кассовых операций.

В других случаях накопление юридическим лицом наличных денег в кассе сверх установленного лимита остатка наличных денег не допускается.

Лимиты остатков наличных денежных средств в кассе устанавливаются исходя из характера деятельности юридического лица с учетом объемов поступлений или объемов выдач наличных денег [12].

Безналичные расчеты – это денежные расчеты, осуществляемые путем записей по счетам в банках, когда деньги списываются со счета плательщика и зачисляются на счет получателя. Безналичные расчеты организованы по определенной системе, под которой понимается совокупность принципов организации безналичных расчетов, требований, предъявляемых к их организации. Безналичные расчеты по сравнению с налично-денежными расчетами сокращают издержки обращения, так как отпадает необходимость в перевозке и хранении наличных денег, и обеспечивают высокую скорость совершения платежей.

В странах с развитыми экономическими отношениями значительная часть денежного оборота (до 90% всего денежного обращения) осуществляется путем безналичного оборота по текущим банковским счетам. Безналичные расчеты, заменяя оборот наличных денег, уменьшают потребности в них, ускоряют оборот средств, сокращают издержки производства, способствуют накоплению и аккумулированию денежных средств, облегчают их перераспределение через финансово-кредитную систему [30].

В российской практике законодательно урегулированы способы исполнения через банк денежных обязательств предприятий – формы расчетов, представляющие собой совокупность взаимосвязанных элементов, к числу которых относятся способ платежа и соответствующий ему документооборот.

В соответствии с действующим российским законодательством выделяются следующие формы безналичных расчетов:

- расчеты платежными поручениями;

- расчеты по аккредитиву;

- расчеты чеками;

- расчеты инкассовыми поручениями;

- расчеты в иных формах, предусмотренных законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота [13].

Одним из важнейших направлений деятельности финансового менеджера является управление денежными потоками, которое представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с формирование, распределением и использованием денежных средств и организацией их оборота, направленных на обеспечение финансового равновесия и устойчивости их роста.

Управление денежными потоками подчинено главной цели – обеспечение постоянного финансового равновесия предприятия. В процессе реализации своей цели управление денежными потоками предприятия направлено на решение следующих основных задач:

1. Формирование достаточного объема денежных средств предприятия в соответствии с потребностями его предстоящей хозяйственной деятельности. Эта задача реализуется путем определения потребности в необходимом объеме денежных ресурсов предприятия на предстоящий период, установления системы источников их формирования в предусматриваемом объеме, обеспечения минимизации стоимости их привлечения на предприятия.

2. Оптимизация распределения сформированного объема денежных ресурсов предприятия по видам хозяйственной деятельности и направления использования. В процессе реализации этой задачи обеспечивается необходимая пропорциональность в направлении денежных ресурсов предприятия на развитие его операционной, инвестиционной и финансовой деятельности; в рамках каждого из видов деятельности выбираются наиболее эффективные направления использования денежных ресурсов, обеспечивающие достижение наилучших конечных результатов хозяйственной деятельности и стратегических целей развития предприятия в целом.

3. Обеспечение высокого уровня финансовой устойчивости предприятия в процессе его развития.

4. Поддержание постоянной платежеспособности.

5. Максимизация чистого денежного потока, обеспечивающая заданные темпы экономического развития предприятия на условиях самофинансирования.

6. Обеспечение минимизации потерь стоимости денежных средств в процессе их хозяйственного использования на предприятии [42, с. 301].

Управления денежными потоками организации включает следующие этапы:

1.Идентификация различных видов и объемов денежных потоков организации в процессе их учета.

2.Анализ тенденций развития денежных потоков организации.

3. Исследование и прогнозирование факторов, влияющих на формирование денежных потоков организации.

4. Формирование системы целевых параметров организации денежных потоков организации.

5. Обоснование управленческих подходов к выбору источников формирования денежных ресурсов организации.

6. Обоснование управленческих подходов к оптимизации распределения денежных ресурсов по основным направлениям их расходования.

7. Обеспечение сбалансированности формирования отдельных видов денежных потоков.

8. Обеспечение синхронности формирования отдельных видов денежных потоков во времени.

9. Обеспечение эффективного контроля денежных потоков организации.

10. Оценка результативности разработанной политики управления денежными потоками [43, с. 226].

Таким образом, управление денежным оборотом организации является важной составной частью общей системы управления ее финансовой деятельностью. В рыночных условиях эффективное управление и прогнозирование денежных потоков становится наиболее актуальной проблемой управления всем предприятием, потому что именно здесь сосредоточены основные пути получения положительных финансовых результатов.